格隆汇:鼎丰集团收购价值资产,或将迎来突破性增长

多年参与上市公司调研和业绩说明会,一个直观的感受是很多人更在意上市公司能否放出业绩,提问也是简单直接,比如预期利润增幅能有多少、定增何时能推出,甚少有提问财务、战略、市场和技术的。

成长性从来都是体现在业务层面上,而不是报表数字上。战略、定位、市场、技术、管理、公司治理做好了,业绩是水到渠成的结果。

关注已久的鼎丰集团就是一个鲜明的例子。

鼎丰集团创建于 2008 年,立足于福建,主营业务包括融资租赁、资产管理、快捷贷款、融资担保和金融服务等。2013年12月于香港创业板上市,2015年7月转于主板上市。简单回顾下就可以发现,鼎丰的业务布局动作形成了清晰的脉络:

1) 2016年6月剥离典当业务,整合资源发展核心业务;

2) 2016年12月与国企合作开展保理业务;

3) 2017年中期业绩后宣布与清控资产管理共同成立美元基金,抢滩金融科技风口;

4) 2017年10月宣布收购嘉实金融剩余股权,深化融资租赁布局;

5) 2017年11月再宣布收购鼎丰文化旅游项目,强化资产管理业务。

可见鼎丰在业务的拓展、布局和深化方面是下了功夫的,颇有大展拳脚之势,相信未来的业绩自然是水到渠成。

一、收购鼎丰文旅事项

1、交易资产

11月21日鼎丰集团控股(06878.HK)公布,公司全资附属子公司作为买方,将以3.75亿人民币对价,向卖方收购目标公司全部已发行的股本,目标公司的主要资产是全资拥有的开曼附属公司,称之为鼎丰文化旅游有限公司(以下简称“鼎丰文旅”)。

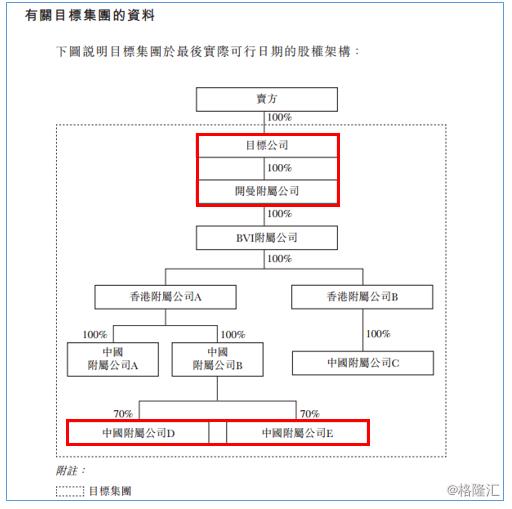

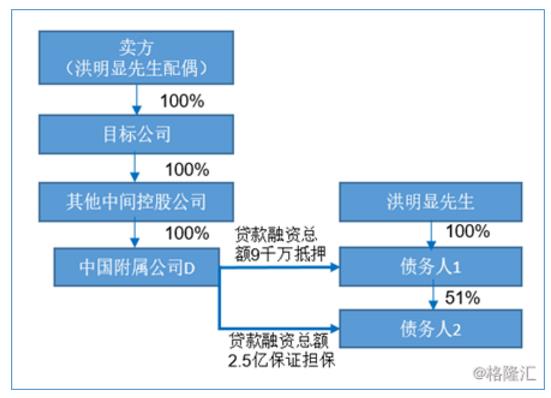

下图是目标集团(鼎丰文旅及其附属公司)的股权架构关系:

根据公告,鼎丰文旅的重要资产主要是中国附属公司D和中国附属公司E。

中国附属公司D目前拥有一处名为鼎丰天境的价值资产项目,该项目位于中国浙江省丽水市景宁畲族自治县。鼎丰天境主要为一项总地盘面积约9.97万平方米的住宅开发项目,且正在建设中。于其建设完成后,鼎丰天境的总楼面面积将约37.72万平方米。

中国附属公司E目前拥有一处名为处州府城的价值资产项目,该项目位于中国浙江省丽水大猷街与大洋路交汇处西北侧。处州府城为一项总地盘面积约7.47万平方米的商业╱文化开发项目,且正在建设中。于其建设完成后,处州府城的总楼面面积将约9.45万平方米。

也就是说,此次的收购主要就是这两处价值资产。

2、交易定价

而关于此次交易对价是参考2017年三季度末,目标集团的调整综合资产净值定价的。

经调整资产净值人民币3.75亿元是下列两项的总值:

1) 卖方于2017年9月30日应占目标集团未经审核综合资产净值约人民币109,700,000元;

2) 经参考估值师编制目标集团所持物业发展项目(即鼎丰天境)于2017年9月30日之市值的初步估值,上述物业发展项目所产生重估盈余当中按70%比例应占的权益约人民币265,390,000元。

3、交易对价缴付

鼎丰集团的支付方式由四部分组成:

1) 人民币41,065,920元代价将由买方以0.582港元每股向卖方配发8400万股份的方式支付,占经扩大后公司已发行股本的1.94%。

2) 由于卖方等有部分未偿还目标集团的债务,所以买方于完成日期代表卖方向目标集团清还债务。

3) 买方将于完成日期保留人民币90,000,000元(“保留金”),倘现有押记于完成日期后一年内尚未完全解除,则买方将有权自行酌情从保留金中扣除现有押记项下的有关应付担保金额(“担保金额”)。倘保留金扣除担保金额后有任何根据现有押记应付的剩余金额,则买方将不计利息将有关剩余金额退还予卖方;

4) 自总代价扣除上述三种方式还款后的余下代价(如有)将自完成日期起两年内以现金缴付。

二、深化资产管理业务

市场可能会误解鼎丰集团是否要转型房地产开发?其实不然,文章开头就指出鼎丰的业务布局脉络是清晰的,主营业务核心仍然是融资租赁、资产管理等业务。

以笔者看来,此次的收购是鼎丰集团对资产管理业务的强化布局,进一步增强集团的业务板块从资产管理的不良资产延伸到价值资产。

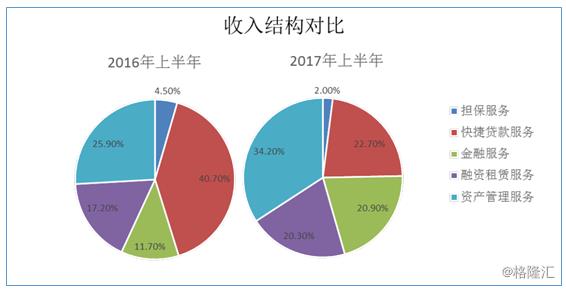

实际上,资产管理业务一直是鼎丰集团控股主要的业绩驱动力,今年上半年资产管理业务取代快捷贷款成为第一大收入贡献业务,占34.2%。

此外,鼎丰集团2016年年报就披露了会加大力度扩展资产管理业务,积极寻找具潜在高回报率的优质资产。根据集团发展策略,此次收购价值资产项目也是符合公司业务多元化发展的战略。而从公告的数据和信息看,这两个价值资产项目就很符合“具潜在高回报率”的优质资产。

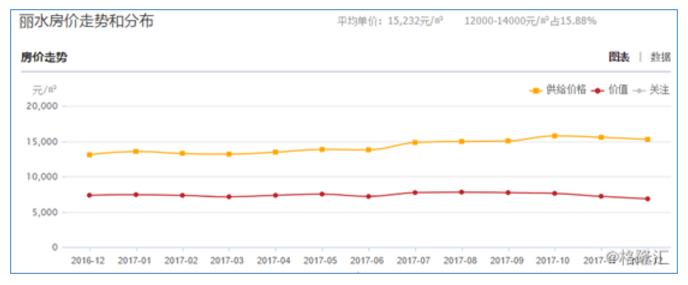

2015年末以来,中国房地产市场可以用火爆来形容,经济快速发展和城市化深化,住宅和商业需求不断增加,此次收购的资产前景还是很值得期待的。目标集团旗下主要是两个住宅及商业物业项目,即鼎丰天境及处州府城,均位于中国浙江省丽水市。作为浙江省下辖的地级市之一,丽水市拥有一个需求强劲的住宅及商业物业市场。

丽水市地理位置优越,北接衢州市、金华市及台州市、东南接温州市,以及西南接福建省。根据丽水市住房和城乡建设委员会官方网站可查阅的资料,丽水商品房(包括住宅、办公室及商业与其他用途的楼宇)于2017年1月至10月期间的投资总额约为人民币169.8亿元,较相应期间增长约23.4%。另一方面,丽水市于2017年1月至10月期间商品房完成建设面积约为2.64亿平方米,同比增长61.9%,可见,丽水市的房地产市场也是呈现快速发展的态势。此外,根据丽水市的规划在2020年实现旅游收益约人民币1,000亿元,占丽水市本地生产总值 15%或以上。为了实现上述目标,丽水市政府制订及实行多项计划,比如于2015年至2017年之间在旅游业投资额多达人民币150亿元等,相信未来丽水市不动产仍有巨大发展潜力。

更为重要的是,这两个项目将为鼎丰集团带来稳定的现金流入和利润增长。

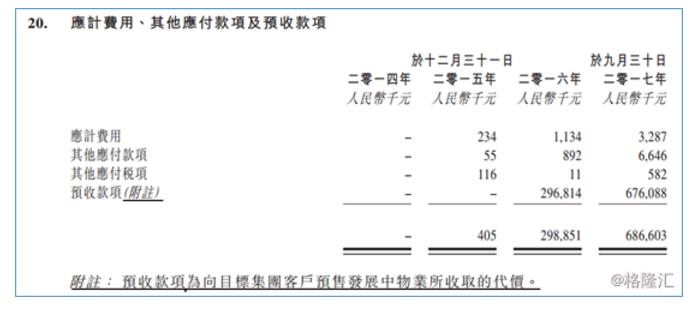

根据通函的数据显示,目标集团的预收款在三季度末达到6.8亿元,主要是鼎丰天境第一期的预售。由于采用预售制,要在交付后才能体现在鼎丰集团控股的利润表中,预计第一期将于2018年第二季度交付,意味着届时鼎丰集团的利润也会大幅增长。

而根据公告,两个价值资产项目包括若干幢商业楼宇及住宅公寓大厦,将于2018年至2021年间分阶段完成,建成后,按三季度末估值,鼎丰天境的市值为21.40亿元,处州府城市值是9.77亿元,而丽水市还有很好的发展潜力,项目具有较大的升值空间,预期通过出售或者出租都能为鼎丰集团带来颇有潜力的投资回报。

由于后期投入成本主要来自预收款及处州府城租金收入,说明项目足够成熟可以自负盈亏,对公司总资产及现金流的影响都是正面提振。

值得注意的是,其中的中国附属D公司还有已签署的抵押担保和保证担保:

其中,债务人1是指龙之族控股有限公司,一间于中国注册成立的公司,主要从事原材料贸易,由洪明显先生全资及实益拥有。债务人2是指景宁外舍古镇旅游投资发展有限公司,一间于中国注册成立的公司,主要在中国从事房地产开发,由债务人1持股51%。

在此次收购完成时,鼎丰集团将会与债务人1和债务人2分别签订担保协议1和协议2,鼎丰集团能获得每年担保费及顾问费,分被为保证金额的2.1%和1.0%(每月按比例计算,其中任何部分将按整月费率收取),意味着鼎丰还能获取多一笔稳定的金融服务收入,这个服务费率总额(3.1%)是要比中国业界平均担保费率高的。

而且担保的风险可控。为进一步保护鼎丰集团控股的利益及作为该协议完成的先决条件,卖方及洪先生将签立反弥偿协议,以就中国附属公司D根据现有抵押担保及现有保证担保可能遭受或产生的所有亏损、负债及开支向中国附属公司D反弥偿。

小结:

鼎丰集团近两年在次要业务上做减法,剥离出售典当业务;而对于主营业务,围绕核心的资产管理、融资租赁等业务不断深化布局,做加法。此次收购两个价值资产项目,快速加大了资产管理业务的经营深度。丽水市的房地产市场仍有很大的潜力,相信在未来几年能为集团带来突破性的业绩贡献。